In der heutigen, sich schnell entwickelnden Finanzlandschaft sind Versicherungsberatungsdienste wertvoller denn je. Da Privatpersonen und Unternehmen Beratung bei der Verwaltung von Risiken und der Sicherung von Vermögenswerten suchen, hat die Versicherungsberatungsbranche ein erhebliches Wachstum und eine große Nachfrage erfahren. Die Gründung eines Versicherungsberatungsunternehmens kann sowohl profitabel als auch wirkungsvoll sein und bietet eine einzigartige Gelegenheit, Kunden dabei zu helfen, fundierte Entscheidungen zu einer breiten Palette von Policen zu treffen – ob Lebens-, Kranken-, Sach- oder Betriebsversicherungen. Da sich die Verbraucher zunehmend der Notwendigkeit einer maßgeschneiderten Beratung bei komplexen Versicherungsprodukten bewusst werden, werden Berater, die eine persönliche, fachkundige Beratung anbieten können, erfolgreich sein.

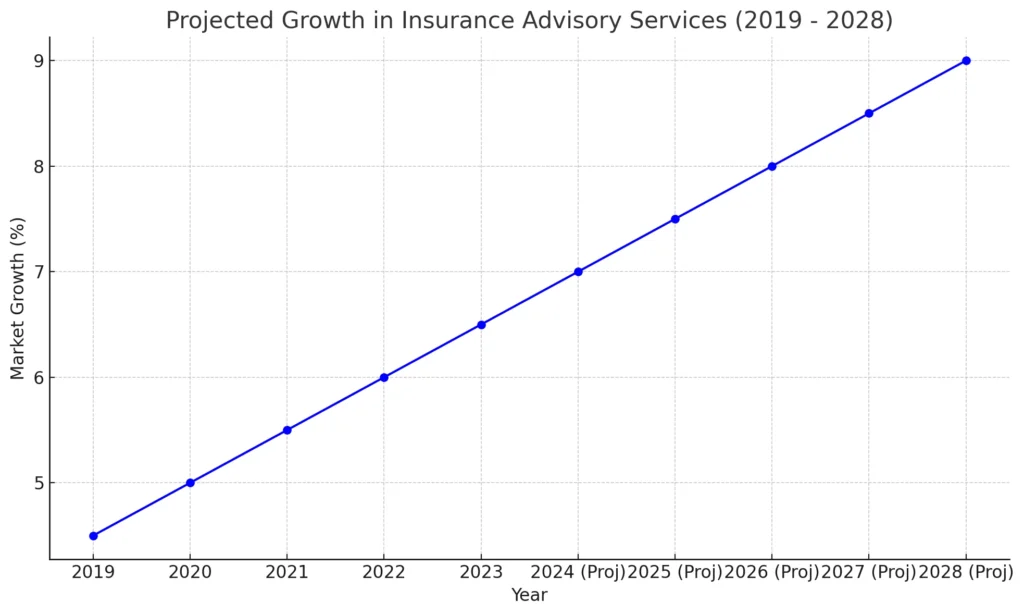

Das Wachstum der Versicherungsbranche wird durch die steigende Nachfrage der Verbraucher nach finanzieller Sicherheit sowie einen globalen Fokus auf Risikomanagement und finanzielles Wohlergehen vorangetrieben. Unternehmer, die in dieses Feld einsteigen, können von einem erheblichen Marktpotenzial profitieren, da der globale Versicherungsberatungssektor in den nächsten Jahren voraussichtlich stetig wachsen wird. In diesem Blog stellen wir zehn innovative Ideen für Startups im Bereich der Versicherungsberatung vor, die auf unterschiedliche Kundenbedürfnisse eingehen und sich an den neuesten Branchentrends orientieren.

| Statistik | Wert | Beschreibung |

|---|---|---|

| Globale Marktgröße (2023) | $54 Milliarden | Geschätzter Marktwert der Versicherungsberatungsbranche weltweit. |

| Prognostizierte CAGR (2024–2028) | 6.5% | Die erwartete durchschnittliche jährliche Wachstumsrate deutet auf eine stabile Nachfrage und Marktexpansion hin. |

| Wichtige Wachstumstreiber | Finanzbewusstsein, Digitalisierung | Zu den Faktoren, die das Wachstum der Branche vorantreiben, gehören ein besseres Finanzwissen der Verbraucher und die Nutzung neuer Technologien. |

| Nachfrage nach individueller Beratung | 72% der Verbraucher bevorzugen maßgeschneiderte Pläne | Der Verbrauchertrend zeigt eine starke Präferenz für individuelle Beratungsdienste gegenüber Standardpolicen. |

| Wachstum in den Schwellenmärkten | 8% CAGR in Entwicklungsregionen | Schnelleres Wachstum in den Schwellenmärkten, das neuen Beratern die Möglichkeit bietet, ihre Reichweite zu erweitern. |

Warum ein Versicherungsberatungsunternehmen wählen?

Die Gründung eines Versicherungsberatungsunternehmens bietet mehr als nur finanzielle Vorteile – es bietet die Chance, das Leben der Menschen wirklich zu beeinflussen, indem man ihnen hilft, ihre Zukunft abzusichern. In der heutigen unsicheren Welt sind sich Privatpersonen und Unternehmen gleichermaßen zunehmend der Notwendigkeit eines umfassenden Risikomanagements bewusst. Dieses wachsende Bewusstsein führt zu einer stetigen Nachfrage nach sachkundigen Beratern, die maßgeschneiderte Versicherungslösungen anbieten können. Ob es nun darum geht, Familien bei Kranken- und Lebensversicherungen zu beraten oder Unternehmen bei Haftpflicht- und Vermögensschutz zu unterstützen – ein Versicherungsberatungsunternehmen erschließt einen Markt, der von einem Bedarf an fachkundiger Beratung getrieben wird.

Über die Nachfrage hinaus hat sich die Branche als widerstandsfähig erwiesen und florierte sogar in wirtschaftlich schwierigen Zeiten. Versicherungen sind ein wesentlicher Bestandteil der Finanzplanung, und Verbraucher legen bei der Auswahl aus dem großen Angebot an verfügbaren Policen zunehmend Wert auf professionelle Beratung. Von digitalen Versicherungsplattformen bis hin zu automatisierten Risikobewertungen verändern technologische Innovationen den Bereich der Versicherungsberatung und ermöglichen es neuen Beratern, Datenanalysen, KI-gesteuerte Tools und Online-Plattformen zu nutzen, um die Kundenbeziehungen zu verbessern und Abläufe zu optimieren.

Der Einstieg in diesen Sektor bringt auch den Vorteil flexibler Skalierbarkeit mit sich. Ob Sie klein anfangen und sich auf eine Nische konzentrieren – etwa auf die Beratung junger Familien oder Kleinunternehmer – oder einen umfassenden Beratungsservice aufbauen, die Versicherungsbranche bietet Raum für Wachstum und Anpassung, während sich Ihr Unternehmen weiterentwickelt.

Die Branche hat sich als widerstandsfähig erwiesen, mit hohen Marktpotenzial auch bei schwankenden wirtschaftlichen Bedingungen.

Aktuelle Trends und zukünftige Chancen in der Versicherungsberatung

Die Versicherungsberatungsbranche wird durch neue Technologien und veränderte Verbrauchererwartungen transformiert, was spannende Möglichkeiten für zukünftige Geschäfte eröffnet. Die Kunden von heute wollen mehr als nur traditionelle Beratung – sie suchen digitale Lösungen, maßgeschneiderte Policen und Berater, die komplexe Versicherungsoptionen leicht verständlich machen können. Daher prägen digitale Innovationen, personalisierte Dienste und ein Fokus auf Bildung die wichtigsten Trends und zukünftigen Chancen der Branche.

Einer der größten Trends in der Versicherungsberatung ist der Aufstieg von digitale Versicherungsplattformen. Immer mehr Berater nutzen digitale Tools und Plattformen, um Prozesse zu optimieren. So können Kunden Optionen einsehen, Angebote einholen und sogar Policen online unterzeichnen. Für neue Unternehmen senkt dieser Wechsel hin zu digitalen Diensten die Betriebskosten und bietet den Kunden ein bequemes und transparentes Erlebnis.

Zusätzlich, Datenanalyse ist zu einem Eckpfeiler der personalisierten Versicherungsberatung geworden. Mit Zugriff auf datengesteuerte Erkenntnisse können Berater maßgeschneiderte Lösungen anbieten, die auf dem Finanzverhalten und den spezifischen Bedürfnissen der Kunden basieren. Dies verbessert nicht nur die Kundenzufriedenheit, sondern hilft Beratern auch, Risikofaktoren besser zu verstehen und sicherere Policen zu erstellen.

Ich freue mich auf, Künstliche Intelligenz (KI) und maschinelles Lernen werden voraussichtlich die Branche weiter beeinflussen, indem sie die Risikobewertung verbessern und Kundenbedürfnisse genauer vorhersagen. KI-gestützte Chatbots können beispielsweise dabei helfen, gängige Kundenfragen zu beantworten, während Algorithmen des maschinellen Lernens Beratern dabei helfen, Kundenportfolios präzise zu verfeinern.

Diese Fortschritte sowie die anhaltende Nachfrage nach Versicherungsberatern, die eine vertrauenswürdige und transparente Beratung bieten können, verheißen eine rosige Zukunft für diejenigen, die in diesem Bereich tätig werden.

Einer der größten Trends in der Versicherungsberatung ist der Aufstieg von Digitale Plattformen, die Prozesse optimieren und die Kundenzugänglichkeit verbessern.

| Trend/Technologie | Beschreibung | Auswirkungen auf die Industrie |

|---|---|---|

| Digitale Versicherungsplattformen | Online-Plattformen für Angebote, Policenauswahl und Anmeldungen. | Erhöht den Komfort für Kunden, senkt die Betriebskosten und verbessert die Transparenz. |

| Datenanalyse | Nutzung von Daten, um Versicherungslösungen an die Bedürfnisse der Kunden anzupassen. | Ermöglicht personalisierte Richtlinien, steigert die Kundenzufriedenheit und verbessert die Genauigkeit der Risikobewertung. |

| Künstliche Intelligenz (KI) | KI-gestützte Tools wie Chatbots und Predictive Analytics. | Hilft bei Kundenanfragen, verbessert das Kundenportfoliomanagement und optimiert Arbeitsabläufe. |

| Maschinelles Lernen | Algorithmen, die Kundenbedürfnisse vorhersagen und Beratungsansätze verfeinern. | Verbessert die Effizienz der Berater, unterstützt gezielte Versicherungsoptionen und verbessert Policenempfehlungen. |

| Tools zur Kundenschulung | Interaktive Inhalte und Tools, die komplexe Versicherungsoptionen einfach erklären. | Schafft Vertrauen, informiert Kunden und erhöht das Engagement, indem Versicherungsentscheidungen leichter verständlich gemacht werden. |

Top 10 Ideen für die Gründung eines Versicherungsberatungsunternehmens

Die Gründung eines Versicherungsberatungsunternehmens öffnet Türen zu mehreren spezialisierten Dienstleistungen, die auf die individuellen Bedürfnisse verschiedener Kunden zugeschnitten sind. Hier sind zehn wirkungsvolle Ideen, die Sie in Betracht ziehen sollten, jede mit ihrem eigenen Schwerpunkt, ihren Anforderungen und ihrem Zielmarkt. Ob Sie nun Familien, Unternehmen oder Nischenmärkte unterstützen möchten, diese Ideen bieten vielversprechende Möglichkeiten für die Gründung eines erfolgreichen Versicherungsberatungsunternehmens.

| Geschäftsidee | Anlaufkosten | Zielmarkt | Geschätztes Gewinnpotenzial |

|---|---|---|---|

| Krankenversicherungsberatung | Mäßig | Familien, Einzelpersonen, kleine Unternehmen | Hoch |

| Lebensversicherung und Vermögensschutz | Niedrig bis mittel | Junge Berufstätige, Familien, vermögende Privatpersonen | Hoch |

| Berater für gewerbliche Versicherungen | Mäßig bis hoch | Kleine und mittlere Unternehmen | Hoch |

| KFZ-Versicherungsberater | Niedrig | Einzelfahrzeugbesitzer, Flottenbesitzer | Mäßig |

| Spezialist für Cybersicherheitsversicherungen | Mäßig | Unternehmen mit sensiblen Daten | Hoch |

| Sach- und Gebäudeversicherungsberater | Niedrig bis mittel | Hauseigentümer, Vermieter, Mieter | Hoch |

| Leistungen an Arbeitnehmer und Gruppenversicherung | Hoch | Mittlere bis große Unternehmen | Sehr hoch |

| Versicherungsberater für Seniorenpflegepläne | Mäßig | Senioren und ihre Familien | Mäßig |

| Spezialist für Reiseversicherungen | Niedrig | Vielreisende, Reiseveranstalter, Reisebüros | Mäßig |

| Umwelt- und Klimaversicherung | Mäßig bis hoch | Landwirtschaft, Immobilien, Unternehmen im Bereich erneuerbare Energien | Hoch |

1. Krankenversicherungsberatung

- Warum: Steigende Gesundheitskosten erfordern eine individuelle Krankenversicherungsberatung.

- Startanforderungen: Kenntnisse der Krankenversicherungspolitik und ein gutes Verständnis von Leistungen und Prämien.

- Zielmarkt: Familien, Einzelpersonen und kleine Unternehmen.

- Geschätzte Kosten: Mäßig, mit möglichen Investitionen in Schulungsmaterialien für Kunden.

2. Berater für Lebensversicherungen und Vermögensschutz

- Warum: Das gestiegene Bewusstsein für finanzielle Sicherheit macht eine Lebensversicherungsberatung unverzichtbar.

- Startanforderungen: Zertifizierung in Lebensversicherung sowie Kenntnisse in Finanzplanung.

- Zielmarkt: Junge Berufstätige, Familien und vermögende Privatpersonen.

- Geschätzte Kosten: Gering bis mittel, abhängig von der Technologienutzung.

3. Berater für gewerbliche Versicherungen

- Warum: Unternehmen benötigen Schutz vor Haftungsansprüchen, weshalb Beratungsdienste wertvoll sind.

- Startanforderungen: Fachwissen im Bereich Geschäftsversicherungspolicen und Risikomanagement.

- Zielmarkt: Kleine und mittlere Unternehmen.

- Geschätzte Kosten: Mittel bis hoch aufgrund von Lizenzierung und Compliance.

4. KFZ-Versicherungsberater

- Warum: Da die Zahl der Fahrzeugbesitzer steigt, besteht eine stetige Nachfrage nach Beratungen zur Kfz-Versicherung.

- Startanforderungen: Vertrautheit mit Kfz-Versicherungspolicen und Schadensprozessen.

- Zielmarkt: Einzelfahrzeugbesitzer und Flottenbesitzer.

- Geschätzte Kosten: Niedrig, mit minimalen Betriebskosten.

5. Spezialist für Cybersicherheitsversicherungen

- Warum: Digitale Bedrohungen erhöhen die Nachfrage nach Cybersicherheitsversicherungen für Unternehmen.

- Startanforderungen: Kenntnisse über Cybersicherheitsrisiken und die Versicherung digitaler Vermögenswerte.

- Zielmarkt: Unternehmen mit sensiblen Daten oder digitalen Vermögenswerten.

- Geschätzte Kosten: Mäßig aufgrund technologie- und richtlinienspezifischer Schulung.

6. Sach- und Gebäudeversicherungsberater

- Warum: Hausbesitzer suchen persönliche Beratung zum Schutz wertvoller Vermögenswerte.

- Startanforderungen: Kenntnisse im Bereich Sachversicherungspolicen und Bewertungskompetenz.

- Zielmarkt: Hausbesitzer, Vermieter und Mieter.

- Geschätzte Kosten: Niedrig bis mittel, abhängig von den Marketingbemühungen.

7. Berater für Arbeitnehmerleistungen und Gruppenversicherungen

- Warum: Unternehmen benötigen Experten für die Verwaltung der Versicherungs- und Leistungspläne ihrer Mitarbeiter.

- Startanforderungen: Kenntnisse im Bereich Gruppenversicherungspolicen und Arbeitnehmerleistungen.

- Zielmarkt: Mittelgroße bis große Unternehmen.

- Geschätzte Kosten: Hoch, mit Anforderungen zur Einhaltung gesetzlicher Vorschriften.

8. Versicherungsberater für Seniorenpflegepläne

- Warum: Die alternde Bevölkerung braucht Berater für Pflege und seniorengerechte Versicherungen.

- Startanforderungen: Vertrautheit mit Medicare, Altenpflege und langfristigen Policen.

- Zielmarkt: Senioren und ihre Familien.

- Geschätzte Kosten: Moderat, mit Schwerpunkt auf Öffentlichkeitsarbeit und Kundenaufklärung.

9. Spezialist für Reiseversicherungen

- Warum: Zunehmendes Reise- und Tourismusaufkommen treibt die Nachfrage nach reisebezogener Versicherungsberatung an.

- Startanforderungen: Kenntnisse über Reiseversicherungen, von der Kranken- bis zur Verlustdeckung.

- Zielmarkt: Vielreisende, Reiseveranstalter und Reisebüros.

- Geschätzte Kosten: Niedrig, mit Investitionen in Marketing und Kundenbindung.

10. Berater für Umwelt- und Klimaversicherungen

- Warum: Das Bewusstsein für den Klimawandel treibt die Nachfrage nach Policen an, die Umweltrisiken abdecken.

- Startanforderungen: Fachwissen zu Umweltrisiken und entsprechenden Richtlinien.

- Zielmarkt: Unternehmen in den Bereichen Landwirtschaft, Immobilien und erneuerbare Energien.

- Geschätzte Kosten: Mäßig bis hoch aufgrund spezialisierter politischer Kenntnisse

Beispiele aus der Praxis

Um Vertrauen aufzubauen und Erkenntnisse zu gewinnen, ist es wertvoll, sich Beispiele aus der Praxis erfolgreicher Versicherungsberatungsunternehmen anzuschauen. Diese Fallstudien zeigen, wie innovative Ansätze, spezialisierte Nischen und kundenorientierte Dienstleistungen den Erfolg in dieser Branche vorantreiben können. Indem sie aus diesen Beispielen lernen, können neue Berater Inspiration finden und verstehen, was nötig ist, um sich in einem wettbewerbsintensiven Umfeld abzuheben.

Beispiel 1: Krankenkassen-Versicherung

- Fokus: Kranken- und Lebensversicherung

- Strategie: Health First hat seinen Kundenstamm durch die Konzentration auf Vorsorge- und Wellnessprogramme vergrößert und bietet seinen Kunden sowohl Versicherungsoptionen als auch fortlaufende Gesundheitsressourcen. Durch digitale Gesundheitstools und personalisierte Versicherungsberatung hat sich das Unternehmen einen Ruf als vertrauenswürdiger Partner für gesundheitsbewusste Kunden aufgebaut.

- Ergebnis: Mit einer Kundenzufriedenheitsrate von über 901 TP3T betreut Health First mittlerweile Tausende von Kunden in der gesamten Region und führt sein Wachstum zum großen Teil auf seinen gesundheitsorientierten Ansatz zurück.

Beispiel 2: CyberSecure-Versicherungslösungen

- Fokus: Cybersicherheitsversicherung für Unternehmen

- Strategie: Dieses Unternehmen hat einen steigenden Bedarf an Cybersicherheitsversicherungen erkannt, da immer mehr Unternehmen mit Datenlecks und Cyberbedrohungen konfrontiert sind. Das Unternehmen ist auf die Zusammenarbeit mit Technologieunternehmen und Finanzinstituten spezialisiert und bietet Risikobewertungen, maßgeschneiderte Richtlinienempfehlungen und Schulungen zu den besten Cybersicherheitspraktiken an.

- Ergebnis: In nur drei Jahren wurde CyberSecure Insurance Solutions zu einem führenden Anbieter im Bereich Cybersicherheitsversicherungen mit großer Kundentreue und hohen Weiterempfehlungsquoten, insbesondere in datensensiblen Branchen.

Beispiel 3: TravelWise Versicherungsberatung

- Fokus: Reiseversicherung für Vielreisende und Unternehmen

- Strategie: TravelWise hat sich durch Partnerschaften mit Reisebüros eine Nische geschaffen und sich auf Vielreisende und Firmenkunden konzentriert, die umfassenden Versicherungsschutz benötigen. Sie bieten eine einfache Online-Policeauswahl, eine schnelle Schadensabwicklung und Zusatzleistungen wie eine Krankenrücktransportversicherung.

- Ergebnis: Durch die Spezialisierung auf einen reiseorientierten Markt konnte TravelWise ein schnelles Wachstum und eine hohe Kundenbindung erzielen, insbesondere bei Unternehmen mit häufigem Reisebedarf.

Diese Beispiele unterstreichen die Bedeutung von Spezialisierung und kundenorientierten Strategien für den Aufbau eines erfolgreichen Versicherungsberatungsgeschäfts. Indem sie sich auf spezifische Bedürfnisse konzentrieren und fachkundige Beratung bieten, können Berater dauerhafte Kundenbeziehungen und einen starken Markenruf aufbauen.

Zu vermeidende Fehler bei der Gründung eines Versicherungsberatungsunternehmens

Die Gründung eines Versicherungsberatungsunternehmens kann lohnend sein, aber es ist wichtig, häufige Fallstricke zu vermeiden, die den langfristigen Erfolg behindern können. Wenn neue Berater diese Fehler im Voraus kennen, können sie eine solide Grundlage aufbauen und ihre Glaubwürdigkeit bei den Kunden aufrechterhalten. Hier sind die häufigsten Fehler, auf die Sie achten sollten, und wie Sie sie vermeiden können.

1. Mangel an Fachwissen

- Der Fehler: Versuch, alle Versicherungsarten abzudecken, ohne über fundierte Kenntnisse in einem bestimmten Bereich zu verfügen.

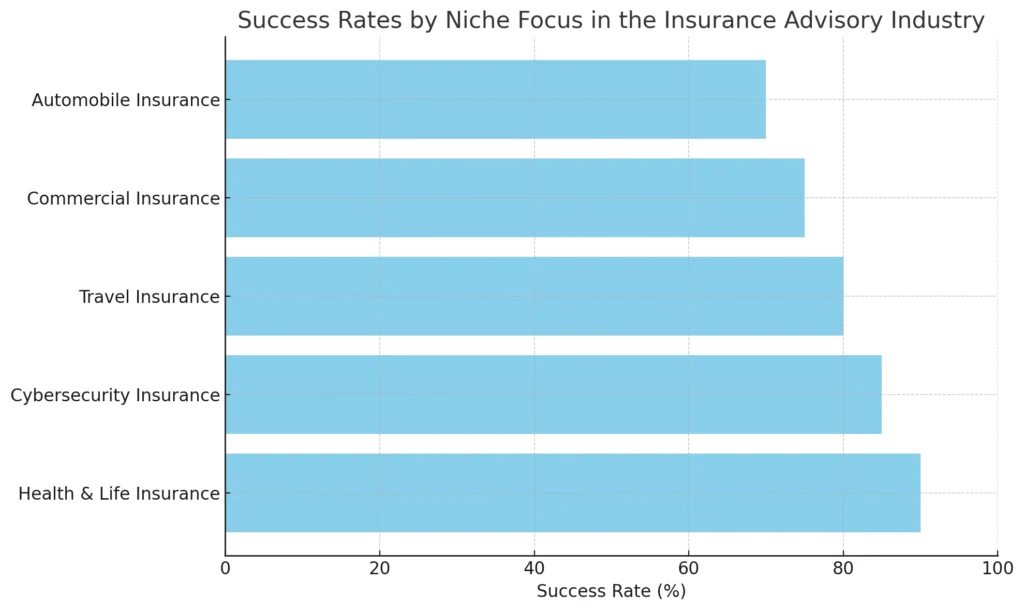

- Lösung: Spezialisieren Sie sich auf eine Nische, die Ihren Stärken entspricht oder stark nachgefragt ist, wie etwa Kranken- oder Cybersicherheitsversicherungen. Der Aufbau von Fachwissen in einem fokussierten Bereich hilft Ihnen, sich als zuverlässiger Berater hervorzuheben.

2. Vernachlässigung der Einhaltung gesetzlicher Vorschriften

- Der Fehler: Das Missachten von Branchenvorschriften kann zu Geldstrafen, Reputationsschäden oder sogar rechtlichen Problemen führen.

- Lösung: Bleiben Sie über die gesetzlichen Anforderungen in Ihrer Region und für Ihre Nische auf dem Laufenden. Ziehen Sie bei der Gründung Ihres Unternehmens die Beratung durch einen Compliance-Experten in Betracht, um sicherzustellen, dass alle Grundlagen abgedeckt sind.

3. Ineffektive Kundenkommunikation

- Der Fehler: Die Einzelheiten der Police werden nicht klar kommuniziert. Dies kann zu Missverständnissen und unzufriedenen Kunden führen.

- Lösung: Legen Sie Wert auf klare, transparente Kommunikation. Geben Sie Ihren Kunden leicht verständliche Erklärungen zu Richtlinien, Bedingungen und Kleingedrucktem. Effektive Kommunikation schafft Vertrauen und reduziert Verwirrung.

4. Digitale Präsenz übersehen

- Der Fehler: Viele neue Berater unterschätzen den Wert einer starken Online-Präsenz und verpassen so potenzielle Kunden.

- Lösung: Investieren Sie in eine professionelle Website und nutzen Sie soziale Medien. Eine digitale Präsenz vergrößert nicht nur Ihre Reichweite, sondern bietet Kunden auch bequemen Zugriff auf Ihre Dienste und Informationen.

5. Unterschätzung der Bedeutung der Kundenbindung

- Der Fehler: Wenn wir uns ausschließlich auf die Gewinnung neuer Kunden konzentrieren und bestehende Beziehungen vernachlässigen, kann dies zu einer hohen Kundenfluktuation führen.

- Lösung: Pflegen Sie langfristige Beziehungen durch regelmäßige Nachfassaktionen, Treueprogramme und Mehrwertdienste. Kunden zu halten ist oft kostengünstiger, als ständig nach neuen Kunden zu suchen.

Aus diesen häufigen Fehlern zu lernen, kann für den Aufbau eines vertrauenswürdigen und erfolgreichen Versicherungsberatungsunternehmens von unschätzbarem Wert sein. Mit Liebe zum Detail, einem Fokus auf Kundenbeziehungen und der Einhaltung von Branchenstandards können neue Berater diese Fallstricke getrost vermeiden.

| Häufiger Fehler | Beschreibung | Vorbeugende Maßnahme |

|---|---|---|

| Mangel an Fachwissen | Versuch, zu viele Versicherungsarten ohne Fachwissen abzudecken | Konzentrieren Sie sich auf eine Nische, um Glaubwürdigkeit aufzubauen und einen besseren Service zu bieten. |

| Vernachlässigung der Einhaltung gesetzlicher Vorschriften | Das Übersehen von Vorschriften führt zu rechtlichen und finanziellen Problemen | Bleiben Sie hinsichtlich der Vorschriften auf dem Laufenden und konsultieren Sie bei Bedarf einen Compliance-Experten. |

| Ineffektive Kundenkommunikation | Schlechte Kommunikation führt zu Kundenunzufriedenheit | Legen Sie Wert auf klare Erklärungen von Richtlinien, Bedingungen und Kleingedrucktem. |

| Digitale Präsenz übersehen | Verpassen Sie potenzielle Kunden, weil Sie nicht online präsent sind | Entwickeln Sie eine professionelle Website und nutzen Sie soziale Medien, um Ihre Sichtbarkeit zu erhöhen. |

| Unterschätzung der Bedeutung der Kundenbindung | Konzentration nur auf Neukunden, dadurch hohe Fluktuation | Bauen Sie durch Follow-ups und Treueprogramme langfristige Beziehungen auf. |

Warum sollten Sie bei Ihrem nächsten Projekt auf die Lösungen von Miracuves vertrauen?

Den richtigen Partner für Ihre Geschäftsentwicklung auswählen ist entscheidend, um Effizienz, Innovation und Erfolg sicherzustellen. Miracuves Solutions ist ein zuverlässiger Partner für Unternehmen, die in die Versicherungsberatungsbranche einsteigen möchten. Mit einem engagierten Expertenteam bieten wir vorgefertigte, kostengünstige Lösungen, die es Unternehmern ermöglichen, schnell und effektiv in den Markt einzusteigen.

Unser Ansatz basiert auf einem Engagement für Spitzenleistungen und einem tiefen Verständnis der Kundenbedürfnisse. Bei Miracuves Solutions wissen wir, dass Zeit- und Budgetbeschränkungen häufige Herausforderungen für Startups sind, und wir sind hier, um diese Lücke zu schließen. Durch die Nutzung unserer Lösungen sparen Unternehmer bis zu 901 TP3T der üblichen Kosten und schließen Projekte in deutlich kürzerer Zeit ab. Ob Sie Unterstützung bei der App-Entwicklung, optimierten Arbeitsabläufen oder Compliance-Tools benötigen, unsere vorgefertigten Lösungen sind darauf ausgelegt, Ihr Wachstum zu beschleunigen, ohne Kompromisse bei der Qualität einzugehen.

Neben Kosteneinsparungen und Geschwindigkeit, Miracuves-Lösungen bringt technisches Fachwissen und fundierte Kenntnisse der Industriestandards mit. Wir haben eine nachweisliche Erfolgsbilanz bei der Bereitstellung hochwertiger Lösungen, die Unternehmen dabei helfen, Glaubwürdigkeit aufzubauen, Kundenvertrauen zu gewinnen und regulatorische Anforderungen zu erfüllen. Wenn Sie sich für Miracuves Solutions entscheiden, investieren Sie in eine Partnerschaft, die sich Ihrem Erfolg verschrieben hat und Sie auf jedem Schritt des Weges unterstützt.

Abschluss

Die Gründung eines Versicherungsberatungsunternehmens ist ein wertvolles und lohnendes Unterfangen und bietet zahlreiche Möglichkeiten, Kunden bei der Absicherung ihrer finanziellen Zukunft zu unterstützen. Indem sie sich auf eine Nische konzentrieren, aktuelle Trends wie digitale Plattformen und Datenanalysen nutzen und langfristige Beziehungen zu Kunden aufbauen, können neue Berater in dieser wettbewerbsintensiven Branche erfolgreich sein.

Jede hier vorgestellte Geschäftsidee bietet einen einzigartigen Weg, von der Krankenversicherung bis zur Cybersicherheitsberatung, sodass angehende Berater einen Bereich wählen können, der ihren Interessen und ihrem Fachwissen entspricht. Das Vermeiden gängiger Fehler, wie das Vernachlässigen von Compliance oder das Unterschätzen der Bedeutung der digitalen Präsenz, kann die Chancen auf langfristiges Wachstum und Kundenvertrauen erheblich steigern.

Denken Sie daran: Mit den richtigen Strategien, Tools und dem Engagement, echten Mehrwert zu liefern, ist der Aufbau eines erfolgreichen Versicherungsberatungsunternehmens durchaus möglich. Egal, ob Sie sich noch in der frühen Planungsphase befinden oder kurz vor der Markteinführung stehen, die Erkenntnisse in diesem Leitfaden vermitteln Ihnen das Wissen, das Sie für einen starken Start benötigen und mit der Zeit fundierte Entscheidungen treffen können.

FAQs

Welche Qualifikationen benötige ich, um ein Versicherungsberatungsunternehmen zu gründen?

Für die meisten Aufgaben als Versicherungsberater sind regionale Zertifizierungen erforderlich, beispielsweise eine staatliche Versicherungslizenz. Für Spezialisierungen wie Kranken- oder Cybersicherheitsversicherungen sind möglicherweise auch zusätzliche Schulungen oder Zertifizierungen erforderlich.

Wie viel sollte ich für die Gründung eines Versicherungsberatungsunternehmens einplanen?

Das Budget variiert je nach Ihrer Nische. Die anfänglichen Kosten können zwischen $5.000 und $20.000 liegen und decken Lizenzierung, digitale Tools und Marketing ab. In regulierten Bereichen wie der Gewerbe- oder Cybersicherheitsversicherung fallen höhere Kosten an.

Wie wähle ich eine Nische innerhalb der Versicherungsberatung?

Berücksichtigen Sie Ihr Fachwissen, Ihre Interessen und die Marktnachfrage. Beliebte Nischen sind Kranken-, Lebens- und Cybersicherheitsversicherungen. Die Erforschung von Trends und lokaler Nachfrage kann dabei helfen, einen profitablen Schwerpunkt zu identifizieren.

Ist eine Onlinepräsenz für mein Versicherungsberatungsgeschäft wichtig?

Ja, eine starke Onlinepräsenz ist unerlässlich. Sie hilft Kunden, Sie zu finden, schafft Glaubwürdigkeit und ermöglicht eine effiziente Kundeninteraktion, insbesondere mit der heutigen digital orientierten Verbraucherbasis.

Vor welchen Herausforderungen stehen neue Berater häufig?

Zu den üblichen Herausforderungen gehören die Kundenbindung, die Einhaltung gesetzlicher Vorschriften und der Aufbau des Vertrauens bei neuen Kunden. Eine klare Kommunikation und aktuelles Wissen über Vorschriften können dabei helfen, diese Probleme zu lösen.